¿ Qué es un Activo ?

Se escucha muy a menudo hablar de activos tanto en temas relacionados a la administración de empresas como en finanzas personales, frases como carteras de activos , activos líquidos, balance de activo, etc. . Con el advenimiento de la fama de gurús o magos de las finanzas, que pasan su tiempo escribiendo libros sobre la receta que supuestamente lo hizo ricos a ellos, se ha popularizado una idea de que un activo es todo lo que genera dinero y va a tu ahorro .Pues bien no es descartable del todo esta idea , pero no dice todo.

La definición correcta es que un activo le da un derecho a su poseedor sobre un capital, entendiendo por capital todo aquello que nos permita generar riqueza, que logremos esto ultimo depende como utilicemos el capital. También puede dar un derecho sobre un recurso natural, pero tomaremos el caso del uso del capital en un proceso productivo o financiero.

Sintéticamente el activo es el capital en funcionamiento, puede ser capital económico (maquinas,edificios,computadoras, etc. ) , capital financiero (acciones, bonos, dinero en depósito, etc.) u otros .

Por ejemplo si se tiene una casa , esta es un activo si el poseedor ejerce el derecho de alquilarla o venderla, otro tipo de activo es el dinero que le da derecho a su poseedor a cambiarlo por otro activo como ser una casa o depositarlo y cobrar interés por ello.

Hay diferentes formas de activos, por un lado tenemos los reales que son los bienes físicos como terrenos, edificios, autos, bienes de capitales, etc. .Estos activos reales nacieron con la civilización humana, a medida que esta se fue sofisticando y creció el comercio y la necesidad de financiamiento de procesos productivos, apareció una nueva forma de activo, el financiero, o sea el capital para financiar recursos productivos.

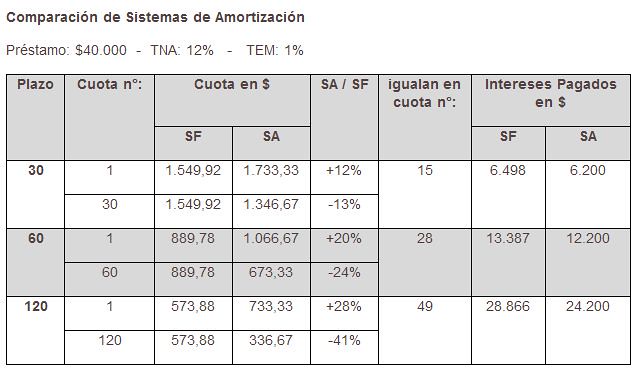

En la figura lateral se puede ver su clasificación, estos se clasifican según el tipo de renta que crean, siempre hay que recordar que un activo también puede causar perdida, por ej. una acción que cae, el dinero que pierde poder adquisitivo por la inflación, un bono en default, etc. .

Veamos el que hoy nos trae a hablar de ellos.

El dinero

Cuando leemos en las revistas de los millones que tienen los multimillonarios, a lo que se refieren es a la riqueza que tienen estas personas en sus activos como empresas, acciones, etc.. Ahora bien , estos ricos si van a un restaurante y quieren pagar con partes de sus empresas o por una cantidad de acciones, no pueden hacerlo , ya que el vendedor no acepta estos activos como forma de pago, para eso se necesita un activo transable que sea aceptado como medio de cambio, el dinero.

El dinero según los economista es el conjunto de activos de la economía que utilizan los individuos normalmente para comprar bienes y servicios a otras personas.

Liquidez

Facilidad con que puede convertirse un activo en medio cambio en una economía.

De aquí que se dice que alguien esta liquido cuando tiene dinero disponible, lo contrario es tener el dinero invertido en acciones y tener que vender estas para conseguir dinero .

Funciones del dinero

El dinero desempeña tres funciones en la economía: es un medio de cambio, una unidad de cuenta y un depósito de valor.

Estas tres funciones lo distinguen de otros activos, como las acciones, los bonos, la propiedad inmobiliaria, las obras de arte e incluso los cromos de jugadores de béisbol.

Medio de cambio : artículo que los compradores entregan a los vendedores cuando quieren comprar bienes y servicios.

Unidad de cuenta : patrón que utilizan los individuos para marcar los precios y registrar las deudas.

Depósito de valor : artículo que pueden utilizar los individuos para transferir poder adquisitivo del presente al futuro.

Tipos de dinero

Dinero en papel , moneda u otras formas .

Cuando el dinero adopta la forma de una mercancía que tiene un valor intrínseco, se llama dinero-mercancía. El término valor intrínseco significa que el artículo tendría valor incluso aunque no se utilizara como dinero. Un ejemplo de dinero mercancía es el oro. El oro tiene un valor intrínseco porque se utiliza en la industria y en la fabricación de joyas. Aunque hoy ya no lo empleemos como dinero, históricamente ha sido una forma común de dinero porque es relativamente fácil de transportar, de medir y de verificar para ver si tiene impurezas. Cuando una economía utiliza oro como dinero (o dinero papel que es convertible en oro a la vista), se dice que se rige por un parrón oro.

Dinero-mercancía: dinero que adopta la forma de una mercancía que tiene un valor intrínseco.

Un ejemplo de dinero-mercancía son los cigarrillos. Durante la segunda guerra mundial, los prisioneros de los campos de concentración intercambiaban bienes y servicios utilizando cigarrillos como depósito de valor, unidad de cuenta y medio de cambio. Asimismo, cuando la Unión Soviética se desintegró a finales de los años 80, los cigarrillos comenzaron a sustituir al rublo como moneda preferida en Moscú. En ambos casos, incluso las personas que no fumaban aceptaban gustosamente cigarrillos a cambio, sabiendo que podían utilizarlos para comprar otros bienes y servicios.

El dinero que carece de valor intrínseco se llama dinero fiduciario, lo cual significa simplemente que se establece como dinero por decreto gubernamental. Comparemos, por ejemplo, los billetes de papel que llevamos en el monedero (impresos por el gobierno de nuestro país) con los billetes de papel del juego del Monopoly (impresos por la compañía juguetera Parker Brothers). ¿Por qué podemos utilizar los primeros para pagar una factura en un restaurante pero no los segundos? Porque el gobierno de nuestro país ha decretado que sus billetes son dinero válido. Sabemos que se trata de dinero de curso legal que sirve para pagar todas las deudas públicas y privadas, y, en algunos casos, así se dice expresamente en ellos.

Dinero fiduciario: dinero que carece de valor intrínseco y que se utiliza como dinero por decreto gubernamental .

Aunque el gobierno es fundamental para establecer y regular un sistema de dinero fiduciario (por ejemplo, procesando a los falsificadores), también son necesarios otros factores para que tenga éxito un sistema monetario de ese tipo. La aceptación del dinero fiduciario depende, en gran medida, tanto de las expectativas y de las convenciones como del decreto gubernamental. En la década de 1980, el gobierno soviético nunca abandonó el rublo como moneda oficial. Sin embargo, los moscovitas preferían aceptar cigarrillos (o incluso dólares americanos) a cambio de bienes y servicios, porque confiaban más en que estos dineros alternativos serían aceptados por otros en el futuro.

Dinero bancario

Este será tema del próximo post de esta serie sobre el SISTEMA MONETARIO , donde trataremos Base y Oferta Monetaria.

Oferta y base monetaria.

Señoreaje, un gobierno se puede financiar en parte mediante inflación

Inflación y la criatura del Dr. ESTADO